免責事項:本記事は2026年1月時点の情報に基づき、一般的な情報提供を目的としており、個別の状況に対する法的助言を構成するものではありません。

年が明けて2026年がやってきました!この時期になると気になってくるのが…『確定申告』ですね。

この記事では、VTuber向けに確定申告の情報をまとめてみました!

わかば

わかば確定申告って難しそう・・・

複雑に思えるかもしれませんが、ポイントを押さえれば節税のチャンスでもあります!

「経費にできるのはどこまで?」「機材代はどう処理する?」「青色申告・白色申告って何?」

そんな確定申告におけるVTuberならではの疑問を解決し、スムーズにe-Tax等で申告を完了させるためのステップを解説します。

レッツ確定申告!

0. はじめに : この記事を読むと分かること

結論:確定申告は、会計ソフトを使えば「初心者」でも自力で攻略できます!

「プロに頼まないと無理かな?」と思うかもしれませんが、実はコストにこれだけの差があります。

- 会計アプリ: 年間 1万円 ~ 2万円 程度

- 税理士(単発依頼含む):年間 10数万円 ~ 数十万円

税理士さんにお願いすると安心ですが、一回限りの書類作成だけでもかなりの出費になります。

その分のお金を「新衣装」や「配信用機材」、「新規イラスト」の費用に回したいですよね…!

この記事でオススメしているのが会計ソフトです!特にオススメなのが、「やよいシリーズ」です。

多くのVTuberやクリエイターが愛用しており、画面の指示に従うだけで申告(e-Tax)まで完了できます。

実際に私はこのソフトを使って確定申告をしています!

この記事では、「VTuberならではの経費」についてや、「青色申告・白色申告どちらがよいのか」などを解説しています!

「自分で確定申告をして、少しでも節約したい!」という方の手助けができれば幸いです!

※ 本記事の内容は2025年度(令和7年度)の情報を基に構成されています。

申告の際は最新の法令をご確認ください。

1. 確定申告の対象者チェック:私は申告が必要?

「収益が出始めたけど、自分は申告しなきゃいけないの?」と不安な方も多いはず。

まずは自分が以下のどちらのタイプに当てはまるのか確認してみましょう。

① 副業VTuber(会社員・アルバイトなど本業がある方)

会社から給与をもらっていて、かつVTuber活動でも収益がある場合です。

判定基準:VTuber活動の「所得(=収入ー経費)」が年間20万円を超えたら申告が必要

20万円以下なら、所得税の確定申告は原則不要です。

ただし、住民税の申告は別途必要になる場合があるので注意しましょう!

② 専業VTuber(個人事業主・学生などV活動のみで収入がある方)

本業(給与所得)がなく、VTuber活動の収益がメイン、またはバイトをしていない学生などの場合です。

判定基準:VTuber活動の「所得(=収入ー経費)」が年間95万円を超えたら申告が必要

・ 2025年(令和7年分)以降の新基準です。

・ 95万円以下なら、所得税の確定申告は原則不要です。

ただし、副業の場合と同様に住民税の申告は別途必要になる場合があるので注意しましょう!

確定申告をした場合は、住民税の申告も含まれているため別途申告する必要はありません!

【重要】「義務はなくても」申告した方が損をしないケース

「自分は20万円/95万円以下だから関係ないや」と思った方、ちょっと待ってください!

いくつかのケースの場合、申告するとお金が戻って(還付)きたり、節税になったりする可能性があります。

VTuberにとってメリットが大きそうなものをピックアップしてみました!

あえて申告をする方がよいケースを見ていきましょう!

【還付】企業案件などの「源泉徴収税」を取り戻せる

企業案件の報酬などは、あらかじめ税金が引かれて振り込まれることがあります。

・ メリット: 引かれすぎた税金が「還付金」として戻ってくるかも!

・ 確認方法: 支払調書の「源泉徴収税額」欄に数字があれば、申告で戻る可能性があります。

【節税】初期費用の「赤字」を来年以降に繰り越せる(※青色申告限定)

デビュー時のモデル制作費やPC代で大赤字になった場合、青色申告が非常に強力です。

・ メリット: その赤字を最大3年間持ち越し、将来の利益から差し引いて税金を安くできるかも!

・ 注意点: 副業(雑所得)の場合は、基本的に赤字の繰り越しはできません。

このルールが使えるのは「事業所得」として青色申告をする場合のみです。

【控除】「ふるさと納税」や「医療費」の減税を受けられる

V活動の収益に関わらず、個人として節税をしたい場合に必要です。

・ ふるさと納税: 寄付先が6自治体以上ある、またはワンストップ特例を忘れた場合[※1]

・ 医療費控除:年間の医療費(自分や家族分)が一定額を超えた場合[※2]

・ 住宅ローン控除: 家を購入・リフォームした最初の1年目(初年度は確定申告が必須)

【相殺】V活動の赤字で「本業の所得税」を安くできる(※副業V向け)

配信活動が「事業所得」と認められる規模なら、会社員としての節税が可能です。

・ メリット: V活動の赤字を本業の給料と合算(損益通算)し、払いすぎた所得税を取り戻せます。

・ 注意点: 趣味の延長(雑所得)とみなされるとこの技は使えません。記帳や継続性が判断基準になります。

※1:個人事業主はワンストップ特例制度の対象外です。

確定申告書の「寄附金控除」の欄に金額を記入しましょう。申告の際に「寄附金受領証明書」が必要なため、送られてきたら必ず保管しておきましょう。

また、医療費控除や住宅ローン控除の申請をした場合ワンストップ特例制度は利用できないため、会社員の方は注意。

※2:年間の医療費が10万円(その年の所得金額などが200万円未満の場合は所得の5%)を超えた方は医療費控除の対象です。

医療費控除は年末調整では申告できないため、会社員の方で対象となる場合は確定申告をしましょう。

「申告メリット」早見表

| ケース | メリット | 必要なもの | 留意点・注意点 |

|---|---|---|---|

| 企業案件を受けた | 源泉徴収された税金が返ってくる | 支払調書 | 利益が少なくても戻る可能性あり |

| 初期投資で大赤字 | 来年以降の税金を安くできる | 青色申告決算書 | 雑所得では繰り越し不可 |

| 寄付や高額な治療をした | ふるさと納税や医療費の控除 | 寄附金受領証明書、領収書 | 申告をしないと控除されない |

| 家を購入・改築した | 住宅ローン控除で大幅な減税 | 登記事項証明書、借入残高証明書等 | 初年度は必ず確定申告が必要 |

| 副業Vで赤字が出た | 本業の所得税を還付できる | 収支内訳書 | 事業所得と認められる必要あり |

収益が少なくても、支払調書に源泉徴収の記載があるなら、お小遣いが戻ってくるチャンスかも!

私は確定申告をした方がよさそう!

それでは実際に確定申告をするためのステップに進みましょう!

2. VTuberが経費にできるもの・できないもの

帳簿をつける際に、「これって経費なのかな・・・?」と悩んだことはありませんか?

「その出費が売上にどう貢献したか」を説明できるかどうかが運命の分かれ道です。

正直どこまでが経費なのか分からない・・・

一緒に確認していきましょう!

経費にできる可能性が高いものリスト

VTuber活動に不可欠なものは、自信を持って計上しましょう!

| 項目 | 勘定科目(例) | 具体的な内容の例 |

|---|---|---|

| キャラクター制作 | 外注費 | Live2D・3Dモデル、ロゴデザイン、イラスト(一枚絵や三面図など)、新衣装 |

| デジタル素材(オリジナル) | 外注費 | オリジナルの配信画面やBGM、オリジナル曲、歌ってみた動画 |

| デジタル素材(既製品) | 消耗品費 | 配信画面の背景、BGM、SE、BOOTH等で購入したアセット |

| 配信機材 | 消耗品費 | PC、マイク、オーディオインターフェース、カメラ、マウス、キーボード、VR機器、防音材 |

| コンテンツ代 | 消耗品費 | 配信でプレイするゲーム代、同時視聴用の映画などの映像代、その他配信で使用する物品代 |

| ネット関連 | 通信費 | 回線代、サーバー代、スマホ通信代、ドメイン費用 |

| 課金 | 通信費 | スマホゲームやPCゲームなどのガチャ代、ゲーム内コンテンツの購入費 |

| 広報・営業 | 広告宣伝費 | SNS広告、YouTube広告、宣伝用グッズの製作費 |

| 運営・打ち合せ | 会議費 | マネージャーとの会議やスタッフとの打ち合わせの飲食代・会場料金 |

| 外部連携・贈答 | 接待交際費 | 外部イベント参加費、他事務所や他Vとの打ち合わせ飲食代、業界関係者との情報交換のための費用、お礼の手土産代、差し入れ |

| 家賃・光熱費 | 地代家賃 / 水道光熱費 | 配信部屋の家賃・電気代・水道代 |

| 送料・梱包材 | 荷造運賃 | グッズの送料、段ボールやプチプチなどの梱包資材代 |

| 手数料 | 支払手数料 | 銀行振込手数料、グッズなどの販売手数料 |

| スキルアップ | 研修費 / レッスン代 | ボイストレーニング代、ダンスレッスン代、配信技術の講習会などの参加費 |

| 情報収集 | 新聞図書費 | キャラ設定のためやトレンド研究のために購入した書籍・漫画・映画代 |

「活動内でどう使ったか」が説明できるようにしておきましょう!

【要注意】判断が分かれる・注意が必要なもの

税務署からツッコミが入りやすいグレーゾーンなものもあります。

・ ガチャ代

「ガチャ配信」という企画のために課金した場合は経費として認められる可能性がありますが、プライベートでのプレイ分は一切NGです。配信アーカイブを証拠として残しておきましょう。

・ 飲食代、食費

「食レポ配信」や「料理配信」で使った食材は経費になりますが、日常の食事は経費になりません。

・ 美容代、衣装代

顔出しをしないVTuberの場合、私服や美容院代を経費にするのは非常に困難です。「イベント出演用」など、公私を明確に分けられる理由が必要です。

あわせてチェック!機材代や家賃を計上するときのポイント3つ

10万円を超えたら「減価償却」

ゲーミングPCなどの高額機材は、一気に経費にせず数年かけて分けるのが基本(減価償却)。

ただし、青色申告なら「30万円未満まで一括経費にできる特例(少額減価償却資産)」という強力なボーナスがあります!

プライベートと分ける「家事按分」

配信部屋の家賃や電気代は「活動で使っている割合」だけを経費にするのがコツです。

「配信時間」や「配信機材を置いている面積」など、税務署に説明できる客観的な基準を持つことが大切です!

領収書のデジタル保存「電子帳簿保存法」

BOOTHやAmazonでの購入は紙の領収書が出ません。

「領収書をデータで保存しておく」ことが、電子帳簿保存法で義務化されています。

専用のフォルダを作って、PDFをポイポイ放り込んでおきましょう!

経費の判断は「実態」が全てです!

物を買った際は、どの配信に使用したかメモを残す習慣をつけましょう!

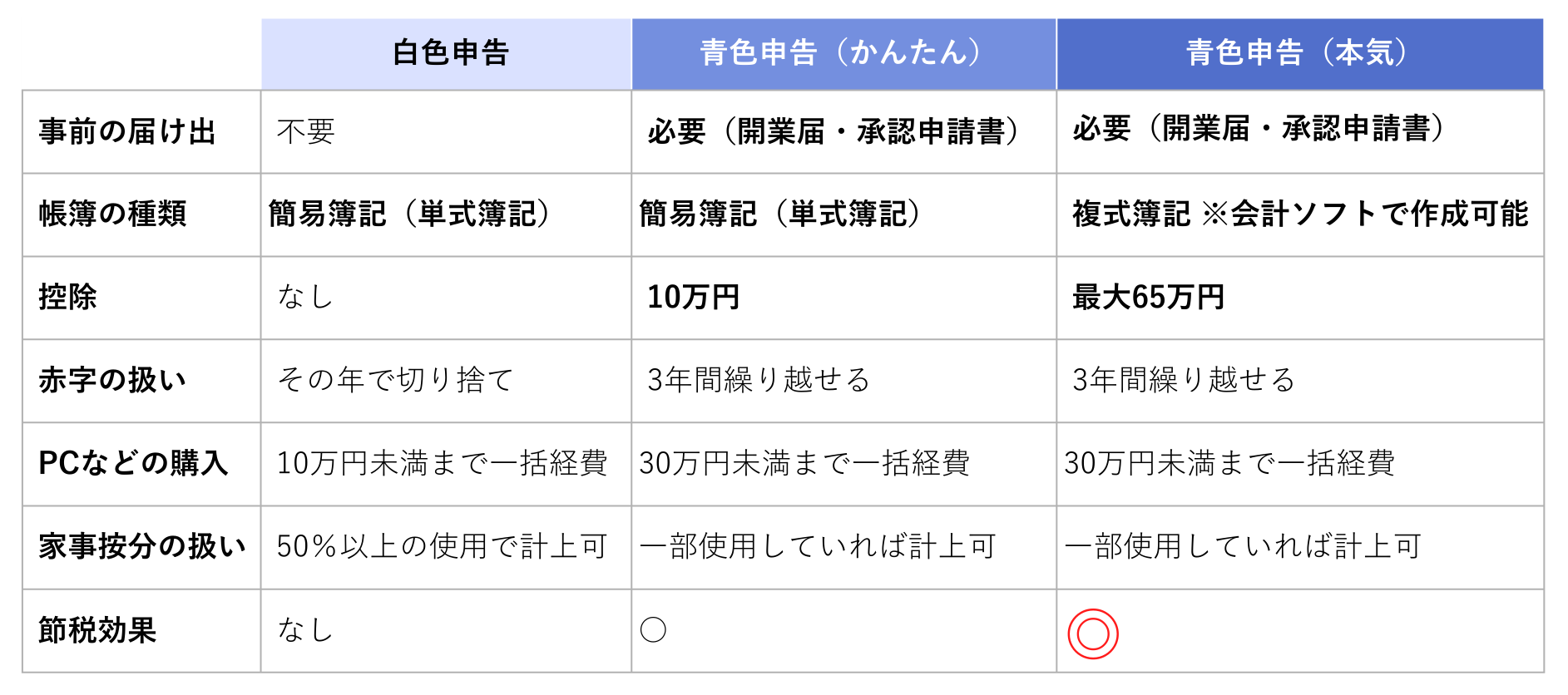

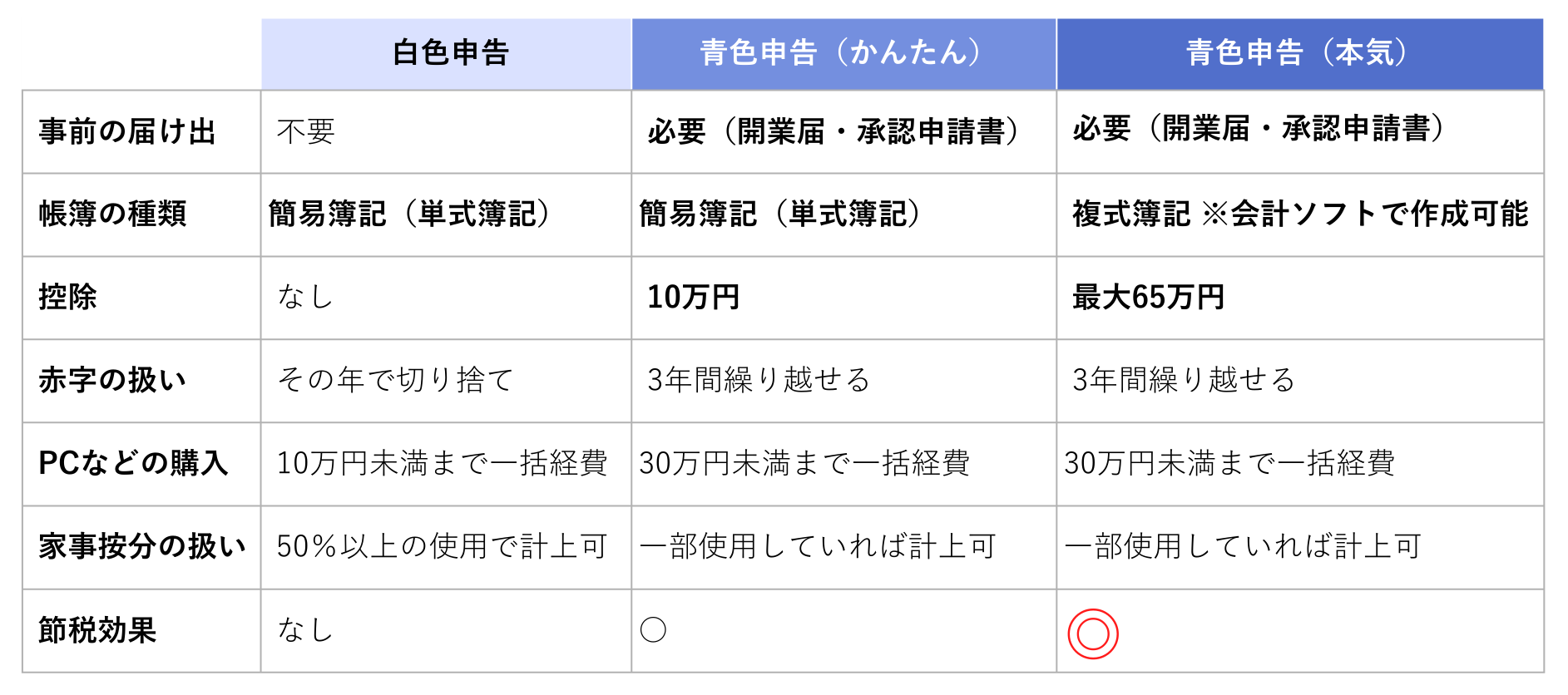

3. 「白色申告」と「青色申告」どっちがいい?

結論から言うと、「少しでも節税してお金を手元に残したいなら青色申告」一択です。

ただし、実は青色申告には2つの難易度があります。

それぞれの特徴を比較表にまとめました!

白色 vs 青色の比較早見表

クリックして拡大!

「節税」するなら青色申告がオススメ

【オススメ】青色申告(最大65万円控除):本気で節税したい人のスペシャル報酬

・ メリット: 所得から最大65万円を「なかったこと」にして計算できること!

・ 具体的な効果: 所得税だけでなく、住民税や国民健康保険料まで安くなる可能性があります。浮いたお金で「新しい衣装」や「高性能マイク」が買えると思えば、挑戦する価値は十分あります。

会計ソフトを使用すれば、知識ゼロでも「複式簿記」を自動で作成してくれます。(詳細は後述)

「やよいの青色申告オンライン」なら初年度無料なので気軽に始められます!まずはトライ!

青色申告(10万円控除):まずは手軽にかる~く節税できる

・ メリット: お小遣い帳のような簡単な記録(単式簿記)で10万円の控除を受けられること。

白色申告:準備ゼロで挑めるイージーモード

・ メリット: 事前の届け出が不要で、お小遣い帳のような簡単な記録(単式簿記)だけでOK。

・ デメリット: 節税の特典が一切ありません。稼いだ分だけダイレクトに税金がかかるため、実は損をしていることも……。

青色申告をするためには、事前に「開業届」と「青色申告承認申請書」の提出が必要です。

「開業届」は事業を開始した日から1か月以内に、「青色申告承認申請書」は申告の対象となる年の3月15日までに管轄の税務署へ提出します。

つまり、2025年分の申告を青色でしたい場合、2025年3月15日までに上記のものを提出している必要があるため、もししていない場合は自動的に白色申告になります。

2026年分を青色申告でしたい場合は、3月15日までに必要書類を提出しましょう!

難しそうな「青色申告」を攻略する神ソフト

「65万円控除を受けたいけど、複式簿記なんて専門外だし無理!」……そう思って諦めるのはまだ早いです!

今の時代、VTuberが自力で帳簿と格闘する必要はありません。

オススメ会計ソフト:

やよいの青色申告オンライン 知識ゼロでも「複式簿記」が自動で作られる

本来は専門知識が必要な複式簿記ですが、このソフトなら家計簿感覚で「いつ、何に、いくら使ったか」を入力するだけ。

あとはソフトが裏側で、65万円控除に必要な形式の帳簿をすべて自動で作成してくれます。

銀行・カード連携で入力の手間をカット

銀行口座やクレジットカードを連携させれば、明細を自動で取り込んでくれます。

配信活動で忙しい皆さんの手を止めることなく、正確な帳簿が出来上がります。

ソフトの指示に従ううちに申告完了

画面の指示に従って操作するだけで、自宅からネット経由(e-Tax)で提出まで完了。

65万円控除の条件である「電子申告」もこれで楽々クリアです。

※e-Taxを利用するには、スマートフォンとマイナンバーカードが必要

青色申告は「難しそう」というイメージだけで敬遠されがちですが、それはもう昔の話です。

会計ソフトを使いこなして、賢く節税!活動資金をしっかり守っていきましょう!

私も、やよいの青色申告で毎年確定申告をしています!

4. 会社バレ(副業バレ)は防げる?

副業VTuberの方が気になるのは、「会社バレ」ですよね…!

副業がバレて、そこから詮索されて身バレする可能性もゼロではありません。

VTuberにとって身バレは一大事…!

対策すれば大丈夫!

住民税から「会社バレ」を防ぐ : 納付方法の選択

会社に副業がバレる原因の9割は、住民税の金額が変わる(増える)ことです。

V活動(副業)分の住民税も支払う必要があります!

対策: 確定申告書で「自分で納付」を選択する

確定申告書の第二表にある「住民税に関する事項」で、必ず「自分で納付(普通徴収)」にチェックを入れましょう。

市区町村によっては、副業が「給与所得(アルバイトなど)」だと強制的に会社へ通知が行く場合がありますが、VTuberの収益は基本的に「雑所得」か「事業所得」なので、このチェックが非常に有効です!

それでも心配な方は、4月~5月頃に役所の住民税課に電話して「副業分が自宅送付(普通徴収)になっているか」を確認すると安心です。

5. 失敗しないための準備リスト

「確定申告の直前になって領収書を掘り返す」のが一番の挫折パターンです。

早め早めに必要なアイテムをチェックし、活動の合間に少しずつデータを整理しておきましょう!

今後の確定申告がよりスムーズに進むように、装備を整えておきましょう!

これだけは揃えて!必須アイテム5選

① マイナンバーカード( + 本人確認書類)

これがないと、最強の「65万円控除」を受けられるネット申告(e-Tax)ができません。

暗証番号を忘れていないかも要確認!

② 各プラットフォームの収益データ

YouTube、Twitch、BOOTH、FANBOXなどの管理画面から、年間の「振込額」と「支払手数料」がわかる明細をダウンロードしておきましょう。

③ 経費の領収書・レシート(紙&データ)

BOOTHやAmazonなどのデジタル領収書は、「データのまま保存」が法律上の義務です。

専用フォルダを作ってまとめておきましょう。

④ 控除の証明書(ハガキなど)

国民年金、健康保険、生命保険、ふるさと納税の受領証など。

11月頃から届き始めるので、なくさないように一つの封筒にまとめておくと安心です。

⑤ 還付金を受け取る銀行口座の情報

ネット銀行でもOKですが、名義が本名と一致している必要があります。

初めての確定申告の時に、「控除の証明書」が見つからなくて、とても焦った記憶があります・・・

あると便利!早めに導入すべき最強装備2選

① 会計ソフト

65万円控除を狙うなら、会計ソフトなしでの攻略はほぼ不可能です。

初年度無料キャンペーンなどを活用し、今のうちにアカウントを作って基本設定を済ませておきましょう。

オススメ会計ソフト:

やよいの青色申告オンライン② 活動専用のクレジットカード

プライベートの買い物と混ざると、後で仕分けをするのが地獄になります。

1枚「活動専用」を決めて、機材代や衣装代、ネット代などを全てそのカードに集約しましょう。

会計ソフトと連携させれば、入力作業の大部分をカットできます。

オススメクレジットカード:

楽天カード

楽天市場で機材を購入すればポイントもたくさんもらえてお得!

確定申告の最大の敵は「後回し」です。

「活動専用カードで払って、会計ソフトが自動で集計する」という流れさえ作ってしまえば、確定申告はもう怖くありません!

浮いた時間で、素敵な配信や動画制作を楽しみましょう!

ツールをうまく活用して時間の節約をしましょう!

6. 2026年の確定申告スケジュール(2025年[令和7年]分)

- 1月〜:準備フェーズ

- 1年分の領収書、収益データの整理・集計

- 還付申告(税金が戻ってくる場合)は、1月1日から提出可能

- 2月16日(月):受付開始

- 所得税の確定申告書の提出、および納税がスタート

- 所得税の確定申告書の提出、および納税がスタート

- 3月16日(月):申告期限

- 所得税の申告・納税の締め切り日

- e-Tax(ネット申告)もこの日の23:59まで

締め切り直前はe-Taxのサーバーが混み合う可能性があるため、3月頭までの完了を目指すのが安全です。

早め早めの行動が吉!

7. 無申告のペナルティ

「収益がバレなきゃ大丈夫」と思って申告をしないでいると、後から恐ろしい「追加攻撃(追徴課税)」が飛んできます。

課される「3つの追加ダメージ」

・ 無申告加算税

期限までに申告しなかったことへの罰金です。本来払うべき税金に15%〜20%が上乗せされます。

・ 延滞税

いわゆる「遅延利息」です。期限から遅れれば遅れるほど、日割りで利息が増え続けます。

・ 青色申告の取り消し

2年連続で期限を過ぎると、せっかくの「65万円控除」などの特典が剥奪されてしまいます。

救済措置:遅れても「自主的」ならマシ

もし期限を過ぎてしまっても、税務署から調査が来る前に「自主的に」申告すれば、無申告加算税が5%まで軽減されます。

気づいた時が一番の出し時です!一刻も早く申告を済ませましょう!

正しく申告することは、VTuber活動を長く安全に続けることにもつながります!

【Q&A】迷ったらここを見る!先輩が答える5つの質問

Q1. 収益が「0円」や「赤字」でも確定申告は必要ですか?

A. 義務ではありませんが、青色申告なら「赤字」こそ申告すべきです!

所得が20万円以下(専業なら95万円以下)なら所得税の申告義務はありません。

しかし、青色申告なら「赤字を3年間保存」して来年以降の黒字と相殺できるため、将来の節税のために出しておくのが正解です。

Q2. ほしい物リストで届いた「ギフト」は収益になりますか?

A. 基本的には「贈与」ですが、活動に関わるものは注意が必要です。

ファンからのプレゼントは基本的に非課税(年間110万円まで)ですが、活動の対価として受け取ったものや、配信で使う機材などは「事業所得」として扱うべきケースもあります。

判断に迷う高額なものは、領収書や履歴を残しておきましょう。

Q3. 「美容院代」や「服代」はどこまで経費になりますか?

A. VTuber(非顔出し)の場合、正直かなり厳しいです。

「活動に100%必要」と証明できない限り、基本的には私生活の出費とみなされます。

ただし、イベント出演用の特殊な衣装や、コスプレ配信用の衣装、3Dフルトラ撮影用の専用スーツなどは経費にできる可能性が高いです。

Q4. 去年までは白色でしたが、今年から青色に変えられますか?

A. はい、可能です!

ただし、3月15日までに「青色申告承認申請書」を税務署に提出しておく必要があります。

今から出せば、来年の確定申告(2026年分)から青色の特典を受けられるようになります。

Q5. 領収書をなくしてしまったのですが、どうすればいいですか?

A. クレジットカードの明細や、購入履歴の画面を保存しましょう。

「いつ、どこで、何を、いくらで買ったか」が証明できれば、領収書そのものがなくても認められる場合があります。

BOOTHやAmazonなどの購入履歴はPDFで保存しておけば、立派な証明書類になります。

Q6. 確定申告の作業は、1年分をまとめて後から一気にやっても大丈夫ですか?

A. 物理的には可能ですが、おすすめしません!

1年分の領収書を一度に整理するのは想像以上に重労働で、記憶も曖昧になりがちです。

また、データの不備に直前で気づいてパニックになるリスクもあります。

「毎月1回、ソフトの自動取り込みを確認する日」をルーティンにしておくと、確定申告シーズンに配信を休まずに済みますよ。

Q7. 自分でやるより、やっぱり税理士さんに頼んだ方が良いのでしょうか?

A. 売上が数千万円規模になったり、スタッフを雇ったりするまでは自力で十分です。

税理士さんに依頼すると、単発でも10万円〜といった大きなコストがかかります。

個人で活動するVさんなら、会計ソフト(やよい等)を使えば専門知識がなくても正確な書類が作れます。

まずは自分でやってみて、浮いたお金を「新衣装」や「新機材」に充てるのが、活動を伸ばすための賢い選択かもしれません!

まとめ:確定申告は「装備」を整えれば怖くない!

今回はVTuberの確定申告について解説しました。

最初は難しく感じるかもしれませんが、正しい知識とツールがあれば攻略できます!

免責事項:本記事は2026年1月時点の情報に基づき、一般的な情報提供を目的としており、個別の状況に対する法的助言を構成するものではありません。

記事のポイントを振り返ってみましょう。

・確定申告が必要なライン

副業なら所得20万円、専業なら基礎控除額を超えたらGO!

・経費の基準

「活動(売上)のために使った」と説明できれば経費。

・最強の節税

最大65万円を所得(利益)から引ける「青色申告」が一番おトク。

・会社バレ防止

住民税を「自分で納付(普通徴収)」にチェック。

・申告の必須アイテム

マイナンバーカード、収益データ、領収書、控除証明書、銀行口座。

・自動化の仕組み

「やよいの青色申告」×「活動専用カード」の連携で作業を自動化。

・無申告のペナルティ

放置すると罰金や利息でダメージを受けるので、必ず期限内に!

確定申告の本当のゴールは、書類を出すことではありません。

節税して浮いたお金で、新しいモデルを作ったり、機材を新調したりして、活動をさらにパワーアップさせることです。

データの整理、会計ソフトのアカウント作成などできることから始めてみましょう!